2021/09/12

- 訴求ボタン

- 決済導入(フォーム)

- この記事とあわせて読みたい

- 決済代行会社の選び方8選!サービス内容はどこに着目すれば良い?

- この記事とあわせて読みたい

- カード決済とは?利用の流れやメリット・デメリットについて解説!

- この記事とあわせて読みたい

- コンビニ決済とは?メリット・デメリットや導入方法について解説!

運営しているサイトに決済代行サービスを導入したいという方は多いと思います。特にここ数年はオンラインで完結するサービスが増えていることから決済機能は必須になってきています。決済代行のシステムが難しそう、何を基準に選んでよいかわからないという方向けにその仕組みや手数料、メリットや選び方について詳しく解説します。

目次

決済代行サービスとは

決済代行サービスとは、クレジットカード決済、コンビニ決済、携帯キャリア決済といった多種の決済を一括の契約とシステムで導入できるサービスです。「収納代行」、「集金代行」ともいいます。カード会社の各ブランド、コンビニ各社など個別に決済を導入すると、それぞれ締日が異なり入金タイミングが複数できてしまうなど、事務処理が非常に煩雑になります。一方で購入者の利便性のためにはなるべく多様な決済手段を用意することが望ましいため、こうしたニーズにこたえるために決済代行サービスの利用が一般的です。

決済代行の仕組みや手数料について詳しく解説

ここからはさらに詳しく決済代行の仕組みと手数料について記載していきます。

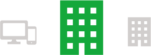

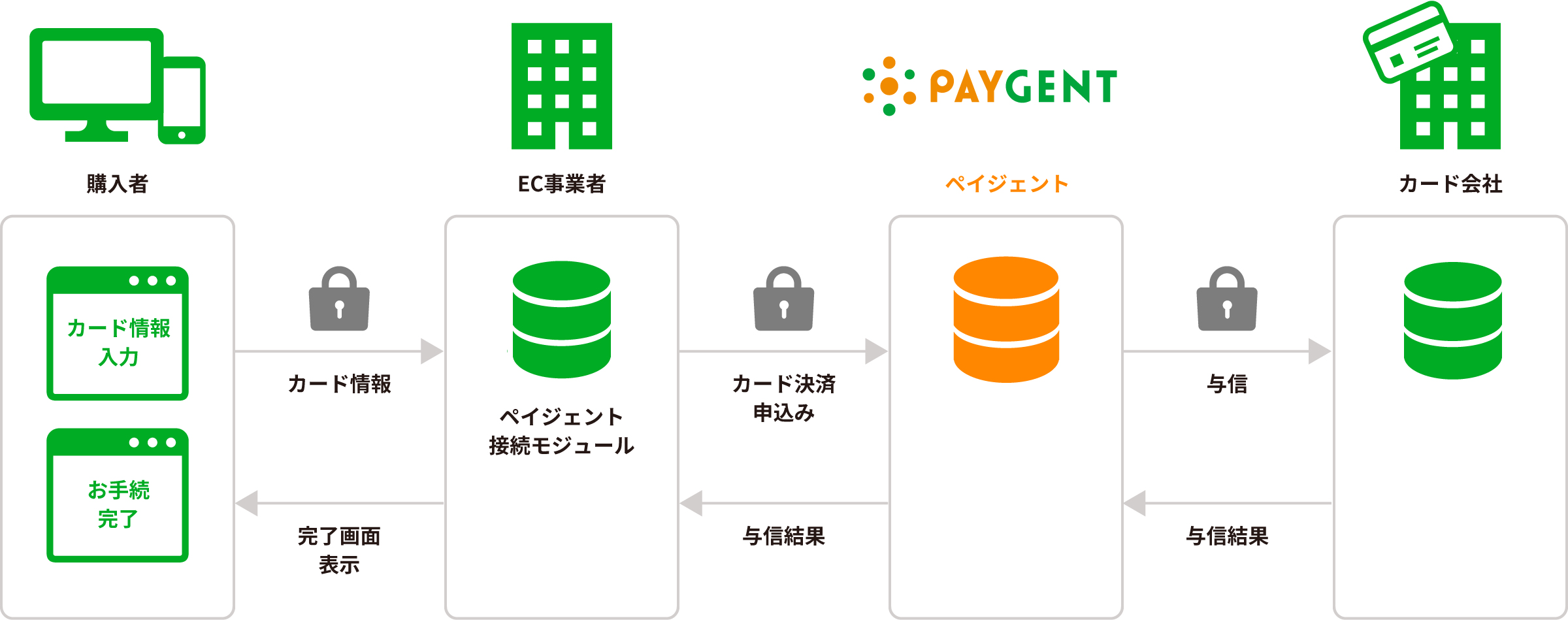

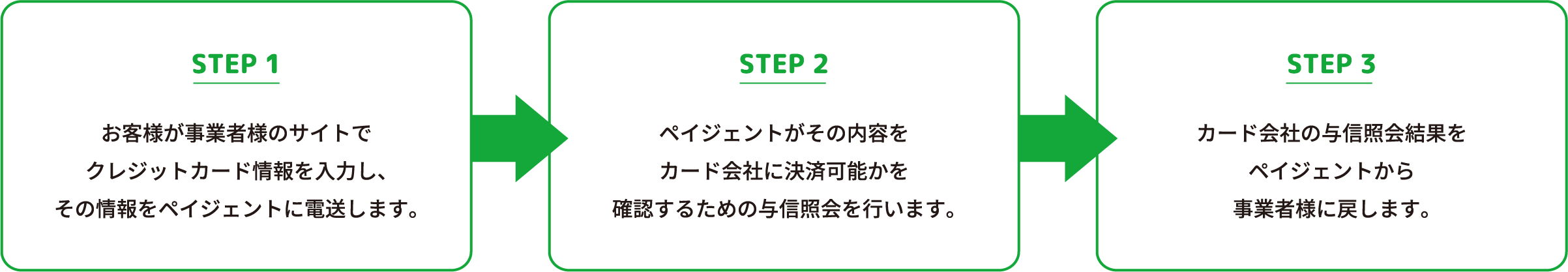

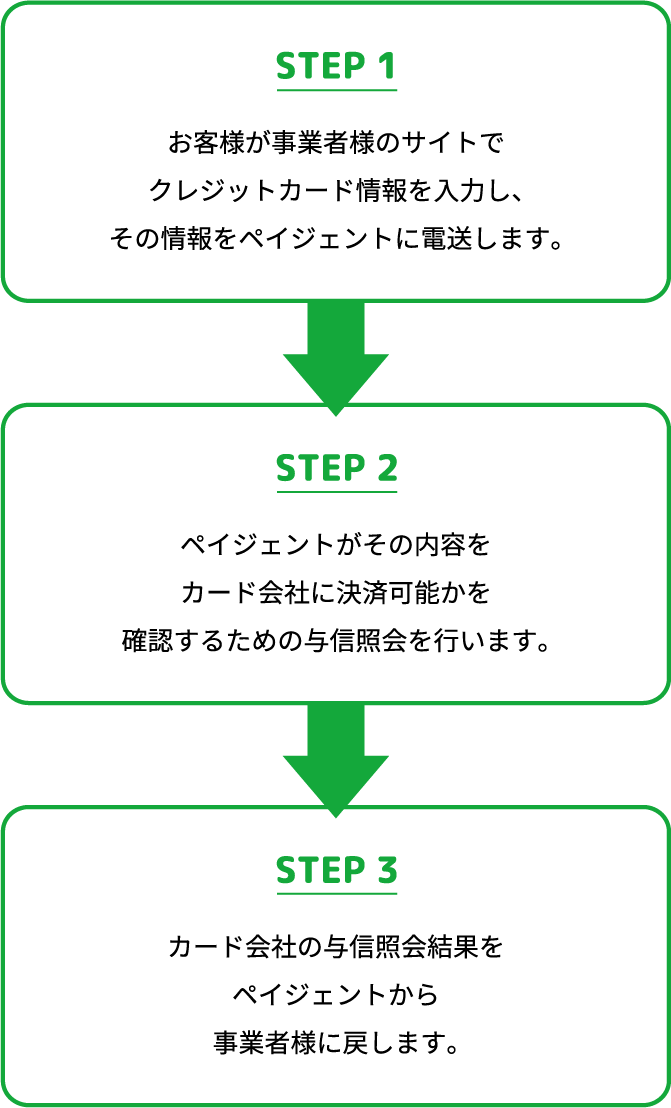

クレジットカード決済の例となりますが概ね決済代行サービスの仕組みは上記のようになっています。

他の決済でもこのように決済がペイジェントのインターフェースを通して行われるので複数決済でも統一したインターフェースで開発・運用することができます。

手数料には大きく各決済手段の手数料と決済代行サービスのサービス料の2つがある

-

各決済手段の手数料

各決済手段の手数料は基本的にそれぞれの決済方法を提供する決済機関の料金に依存します。決済手段によって大きく異なることもあるので、決済導入を予定しているサービスの内容や単価などによって導入する決済方法を選択する必要があります。ペイジェントでは、はじめにサービス内容などの詳細をお伺いし事業者様に最適な決済方法を提案いたします。

-

決済代行サービスのサービス料

続いて決済代行サービスのサービス料については事務手数料とシステム利用料やトランザクション料といった呼び方をされるものの2種類があります。事務手数料は各決済機関への審査を中心として事務・運用手数料です。サービス料は決済システムの利用料であり事業者様に提供される決済システムそのものに対してとシステムを利用することに対して発生する手数料です。

決済代行を利用する5つのメリット

次に決済代行を利用するメリットについて解説していきます。

ここでは5つのメリットを紹介しますが主に運用・開発工数の削減、セキュリティ対策、専門的サポートに集約されます。

①複数の決済手段の導入の手間を省ける

決済代行サービスを利用せずに自社で各決済を導入する場合は、各決済機関と個別に契約をする必要があります。つまりクレジットカード決済の例ではVISA、Master Card、JCB、American Express、Diners Clubといった国際5ブランドがありますがこの5社とそれぞれ契約する必要があります。またクレジットカード決済以外の決済方法を増やしたい場合も都度契約が発生し、それぞれで審査基準や審査方法も異なるため大変手間がかかります。決済代行サービスを利用すると1セットの申請書類をご用意いただくだけで決済代行会社が各決済機関への申請を行うため手間を軽減してスムーズに複数の決済手段を導入することができます。

②システムの一括導入で開発工数が削減できる

決済ごとの申込・契約と同様に決済代行サービスを利用しない場合は、各決済機関のシステムをそれぞれ個別に導入する必要があります。この場合、同じクレジットカード決済であってもVISAとJCBといった国際ブランドが異なる、カード会社が異なるとシステムの導入方法・仕様も異なってきます。さらにクレジットカード決済とコンビニ決済など決済方法が異なる場合は導入方法・仕様もまったく異なります。そのため決済方法が増えるに比例して導入開発工数が膨大になります。

決済代行サービスを利用することで決済方法が増えても統一された規格での決済方法の導入開発が可能になります。また導入方法もカスタマイズ性のあるモジュールタイプから導入がさらに簡単なリンクタイプなどの選択肢が複数あることも導入工数をより削減することに寄与します。

またシステムのアップデートへの対応も決済代行サービスを利用することで、個別の決済機関への対応は不要となり、

決済代行サービスのシステムのみへの対応となります。また決済手段の追加も容易なためシステムの運用工数、

追加開発工数の削減にもつながります。

③経理および事務作業の手間を少なくできる

これまでの契約やシステム導入とこちらも同様に経理・事務作業の手間削減にもつながります。各決済機関から提供される管理画面や決済の通知、さらには入金日も統一されていないため、それぞれの決済機関ごとに決済を確認・処理する必要があったり、入金確認を複数回実施しなければいけなかったりします。決済代行サービスでは専用の管理画面が提供されます。一つの管理画面で複数の決済方法の決済を管理・処理することができ、入金日も統一されてます。

④堅牢なシステムでセキュリティ対策できる

情報漏えいが重大なリスクになる中でwebサイト上のセキュリティ対策はますます必須になっています。特にクレジットカード情報などの決済情報はその中でも最も重要な情報の一つです。決済情報を決済代行サービスのシステムを利用することで安全性を高めた決済機能の導入が可能です。

決済代行サービスを利用しない場合は自社で万全なセキュリティ対策を一から講じる必要や国際的なセキュリティ基準クリアする必要がありますが決済代行サービスを利用することで決済時に自社のサーバーを決済情報を介さない仕組みを導入できたり、必要な基準を満たしたりすることができます。

⑤決済の専門家のサポートを受けることができる

決済はサービスの売上に影響を与える直接的な要因の一つです。ユーザーは自身が希望する決済手段がそのサービスになければ、そのサービスの利用自体を辞めてしまうことも多々あります。しかしやみくもに決済手段を増やすことも管理・運用の観点からおすすめできません。そのサービスの特性にあった決済方法をそろえることが重要です。特性とは例えば、商材、決済のタイミング、価格帯、ユーザー層、社内リソースなどが挙げられます。

決済代行サービスでは全国のあらゆる業種のサービスに決済システムを提供しています。そのためあるサービスの特性に応じて何の決済方法が最適かを提案することができるのです。また決済方法だけでなく社内リソースや担当者にあわせた最適な運用方法の提案まで行うことができます。

決済代行会社の選び方

自社のサービスに決済代行サービスを利用するメリットが十分にあるとわかったら次はどの決済代行サービスを選ぶかが重要になります。国内には複数の決済代行サービスを提供する会社があります。それぞれの会社に特徴があり、どういった点に着目して選んでいくかをここでは解説します。

-

決済手段の豊富さ

一つにはその会社で扱っている決済手段の豊富さがあります。サービスの拡大によって中長期的な決済手段の追加を検討している場合は、なるべく一つの会社で必要な決済手段がすべて利用できることが理想です。ただし決済手段が単純に多ければよいというものでもないので、自社のサービスに今必要な決済手段と将来的に必要な決済手段を明らかにした上で決済手段を見比べるのがよいでしょう。

-

個人事業主・小規模会社も導入可能かどうか

決済代行会社によっては法人のみ申し込みしか受け付けていないことがあります。また決済代行会社のサービスの違いではなく決済手段そのものが個人事業主や団体などの申し込みを受け付けていない場合があります。そのため事前に決済代行会社に問合せをすることをおすすめします。

-

多通貨決済・海外での決済が可能かどうか

海外への販売、越境ECの取扱額も年々増えています。海外から現地通貨で決済ができる多通貨決済では日本円のみでの決済に比べてユーザビリティが向上し海外からの注文を増やす効果が期待できます。主にクレジットカード決済のオプション機能として提供されていることが多いサービスです。海外向けの販売をするもしくは将来的に検討している場合は予め多通貨決済サービスに対応しているか確認するのがよいでしょう。

-

セキュリティ

それぞれの決済代行会社で提供されている決済方法は同じでも施されているセキュリティは様々です。決済代行会社でも情報漏えいがこれまで起こっていないわけではありません。大切な決済情報を安全に取り扱える決済代行会社選びは重要です。決済システムの接続方法、社内での情報の取り扱いなどを確認しましょう。

-

経営基盤

決済代行会社は事業者様の大切な売上を預ける会社です。導入時点だけでなく中長期的に永く付き合っていけるパートナーかが大切です。例えば途中で決済代行サービスが停止になった場合は決済情報の移行には膨大な手間とセキュリティ上のリスクが伴います。もしくはユーザーへ新しく決済情報の入力を求めるなど売上低下のリスクにつながることがあります。導入時の料金などだけでなくサービスが成長した後もずっと利用し続けることができるかを見据える必要があります。

-

導入のしやすさ

一言に決済代行サービスと言っても様々な提供の形があります。自社のサービスにあわせて導入のしやすいサービスになっているかを確認しましょう。システムを組み込むためのカスタマイズ性を重視するならば、柔軟なシステム仕様になっているか、とにかくサイトへの組み込みやすさを重視するならば、導入手順が簡便なシステム仕様になっているか確認しましょう。一つの決済代行会社でも複数の導入方法を持っていることもあります。

-

対応するECパッケージ・ショッピングカート

決済代行会社より先にECパッケージ・ショッピングカートを決めている事業者様も多いかもしれません。その場合はそのECパッケージ・ショッピングカートと連携している決済代行サービスを選ぶことをおすすめします。それにより初期設定・運用を簡単に進めることができます。ただし決済代行サービスとしては対応していても、連携するECパッケージ・ショッピングカートでは対応していない決済手段やオプション機能などもあります。そのためECパッケージ・ショッピングカートが先に決まった場合は、どの決済方法が使えるか、どの機能が使えるかを事前に確認しておく必要があります。

-

手数料

手数料、料金は決済代行会社によって項目も異なることがあります。例えば初期費用、月額費用、決済手数料、サービス利用料もしくはトランザクション料などの項目が挙げられます。サービスの売上もしくは将来的に見込まれる売上まで視野にいれて最適な料金プランを選択していく必要があります。またただ料金だけでなく決済代行会社の選び方の他の項目も考慮して総合的に決定していくことが重要です。

-

サポート体制

専門性の高く、重要な情報を扱う決済サービスのため決済代行会社のサポート体制も重要になります。サポートも導入時や運用時だけでなくシステム面でのサポートといった総合的なサポート体制が整っているかを確認しましょう。導入時では担当が決済のエキスパート(プロ)であるかどうか、自社のサービスの特徴を理解した提案を受けることができるかどうか。導入における契約・事務手続きの案内がスムーズかどうかなどが挙げられます。

次に運用面では困った時や不明点がある時にすぐに解消できるか、メンテナンスやアップデートの情報などが適切に受け取ることができるかなど。最後にシステム面では決済システムの開発時にエンジニア間でスムーズなコミュニケーションがとることができるかがポイントになります。

ペイジェントの特徴と選ばれる7つの理由

ここからは決済代行会社の中でもペイジェントの強み・特徴となる点を7つご紹介します。ペイジェントでは決済のエージェント(プロ)が事業者様のお悩みにお応えします。決済システムは「お金」のやり取りを行うサービスの根幹とも言える仕組みです。価格、セキュリティ対策、経営基盤、いざという時のサポート体制など総合的にご安心いただける会社選びは非常に重要です。

①豊富な決済手段とオプション機能

ペイジェントでは多くの決済手段をご用意しています。クレジットカード決済をはじめコンビニ決済、ATM(ペイジー)決済、銀行ネット決済(ネットバンキング)、スマートフォンキャリア決済、仮想口座、口座振替、後払い決済、楽天ペイ、Apple Pay、Google Pay、PayPayなど多用な決済手段に対応しています。ビジネスモデルとユーザー層に合ったサービスをご提案できます。また決済手段に付随する各種オプション機能も充実しています。継続課金サービス、クレジットカードの有効期限を更新する洗替機能や対面端末でのカード情報取付・継続課金サービス、メールオーダー、テレフォンオーダー、法人向けのBizpayなど決済手段をさらに活用し事業者様の売上増加に貢献する機能を取り揃えています。

②導入しやすいシステムと多様な利用方法

事業者様が導入しやすい複数の利用方法を提供しており、多くのECサービスと連携しているためスムーズな導入が可能です。利用方法としてはモジュール(API)、リンク(ASP)、メールリンク、売上管理ツール、SMSの5つをご用意しています。モジュールとは加盟店様とペイジェントのサーバー間通信によって決済処理を行います。売上の自動化や決済ステータス更新にもご利用いただくことができます。最もカスタマイズ性の高い利用方法です。リンクとはペイジェントが用意した画面で決済処理を行います。決済画面の作成が不要になるためモジュールに比べて早く導入することができます。メールリンクは決済画面をホームページに組み込むことなくメールで決済画面のURLをユーザーに送る利用方法です。リンクタイプよりもさらに早く導入することができます。売上管理ツールでは専用の管理画面上で決済を作成する利用方法です。こちらもホームページへの組み込みが不要であり電話・FAXなどの利用が想定されます。SMSはお客様の携帯番号宛てに決済画面のURLをショートメッセージで送る方式でのクレジットカード決済処理にも対応しています。このように複数の利用方法がご利用いただけるため事業者様の幅広いニーズに対応できます。

複数の利用方法とあわせて多くのECサービスとも連携しています。

ペイジェントの決済サービスと接続実績のある信頼のパートナー企業をご紹介いたします。

コスト重視、導入スピード重視、多機能など、ビジネスモデルに最適なサービスをご提案できます。

③締日から最短で5営業日で入金

締め日から入金までのサイクルが早いことはサービスを運営する上で重要なポイントです。ペイジェントでは通常の入金サイクルでも締め日より9営業日でのご入金をしています。また「早期入金オプション」をご利用いただくとさらに早い入金が実現できます。締め日より5営業日後(締め日が土日祝の場合は6営業日後)に入金、かつ締め回数を2~4回まで細分化し、入金サイクルの大幅な短縮が可能です

④効率的・安全な売上・情報管理

豊富な機能の管理画面で加盟店様の事務負担を削減します。またお客様の大切な決済情報をより安全に扱うセキュリティサービスも提供しています。

| 売上管理 ツール |

すべての決済手段を一括で管理できます。いつでも売上の確認や処理が可能です。 |

|---|---|

| カード情報 お預かり サービス |

ペイジェントがお客様のクレジットカード情報をお預かりすることで情報漏洩リスクを軽減します。 |

| トークン 決済 |

JavaScriptを使用した、カード情報が加盟店様のサーバーを通過しない”非通過型決済システムソリューション”です。 クレジットカード業界団体が推奨する決済システムの一つであり、情報漏洩リスクを軽減します。 |

| 自動引き落とし (継続課金) |

定期購入や月額会費など、自動引き落とし(継続課金)サービスなら購入者様に手間をかけさせません。 リピート注文、売上げアップが期待できます。 |

⑤優れた技術力と安定した経営基盤

ペイジェントは国内最大手SIerである株式会社NTTデータが50%、業界最大手クレジットカード会社である三菱UFJニコス株式会社が50%を出資している安定した経営基盤を持ち、加盟店数も50,000件以上の豊富な実績がある決済サービス会社です。

⑥個人事業主様や小規模会社様もフルサポート

ペイジェントでは個人事業主様もお申込みいただくことができます。個人事業主様の場合、ご提供できる決済手段に一部限りがありますがメインとなるクレジットカード決済を含めて複数の決済手段をご利用いただけます。

⑦世界23通貨対応の海外クレジットカード決済

多通貨カード決済をご利用いただくと海外のお客様の決済対応も可能です。海外のユーザに「日本円」ではなく「自国通貨」でのクレジットカード決済を提供できます。現地通貨で固定の商品価格を表示できるため、ユーザが為替変動を考慮する必要がなくなり、高い売上効果が期待できます。外貨建てカード決済サービスの対応ブランドはVISA/MasterCardです。米ドル、ユーロ、人民元をはじめとした主要23通貨に対応しています。

決済サービスの導入方法

ペイジェントでは決済のエージェント(プロ)がお客様に合わせた最適なご提案をいたします。まずはお気軽にお問い合わせください。

-

お問い合わせ

まずはお問い合わせください。商品・サービスやサイト設計などが未定でもお気軽にご相談ください。ECパッケージ・ショッピングカートのご相談も承ります。

よくある質問

導入検討の際によくいただくご質問を記載します。この他にもご不明点がありましたらお気軽にお問い合わせください。

決済代行会社とは何ですか?

決済代行会社とは何ですか?

収納代行、集金代行ともいいます。決済代行会社とは、クレジットカード決済、コンビニ決済、携帯キャリア決済といった多種の決済を一括の契約とシステムで導入できるサービスを提供する会社です。カード会社の各ブランド、コンビニ各社など個別に決済を導入すると、それぞれ締日が異なり入金タイミングが複数できてしまうなど、事務処理が非常に煩雑になります。一方で購入者の利便性のためにはなるべく多様な決済手段を用意することが望ましいため、こうしたニーズにこたえるために決済代行サービスの利用が一般的です。

収納代行、集金代行ともいいます。決済代行会社とは、クレジットカード決済、コンビニ決済、携帯キャリア決済といった多種の決済を一括の契約とシステムで導入できるサービスを提供する会社です。カード会社の各ブランド、コンビニ各社など個別に決済を導入すると、それぞれ締日が異なり入金タイミングが複数できてしまうなど、事務処理が非常に煩雑になります。一方で購入者の利便性のためにはなるべく多様な決済手段を用意することが望ましいため、こうしたニーズにこたえるために決済代行サービスの利用が一般的です。 ペイジェントの決済代行サービス手数料を具体的に教えてください。

ペイジェントの決済代行サービス手数料を具体的に教えてください。 費用には初期費用、月額費用と決済方法ごとの決済手数料があります。また一部の決済方法には加えてトランザクション費用等が個別に発生する場合があります。ペイジェントでは事業主様のビジネスモデルとサービスの成長に最適な料金ご提案ができます。まずはお問い合わせください。

費用には初期費用、月額費用と決済方法ごとの決済手数料があります。また一部の決済方法には加えてトランザクション費用等が個別に発生する場合があります。ペイジェントでは事業主様のビジネスモデルとサービスの成長に最適な料金ご提案ができます。まずはお問い合わせください。

決済システム導入にはどの程度の技術力が必要ですか?

決済システム導入にはどの程度の技術力が必要ですか?

モジュールタイプ、リンクタイプをサイトに実装しようとした場合httpsを用いた電文処理が必要となります。モジュールタイプで構築する場合は仕様に基づく要求電文をペイジェントサーバーに送信し、応答電文に応じた処理をサイト上で実行する必要があります。リンクタイプでは決済画面を作成するための要求電文を送信し、応答電文内の決済URLを購入者に表示させる処理が必要です。

モジュールタイプ、リンクタイプをサイトに実装しようとした場合httpsを用いた電文処理が必要となります。モジュールタイプで構築する場合は仕様に基づく要求電文をペイジェントサーバーに送信し、応答電文に応じた処理をサイト上で実行する必要があります。リンクタイプでは決済画面を作成するための要求電文を送信し、応答電文内の決済URLを購入者に表示させる処理が必要です。

ただし連携済みECパッケージ・ショッピングカートを利用する場合は管理画面から簡単に設定することができ、上記のような構築が不要な場合があります。またメールリンク方式など組み込み不要で実装できる利用方法もあります。

国際的なセキュリティ規格とは

国際的なセキュリティ規格とは

何がありますか?

ペイジェントは、加盟店様、購入者様により安心して決済をご利用いただくため、国際的なセキュリティ基準「PCI DSS」に完全準拠して、システム構築と業務運用を行っております。PCI DSS(Payment Card Industry Data Security Standard)とは、クレジットカード情報をはじめとした決済情報・取引情報の保護や安全な取引の実現を目的として、VISA、 MasterCard、JCBなどの国際決済カードブランド5社が共同で策定したセキュリティの国際業界基準です。またそれに加えて情報セキュリティマネジメントシステムの適合性評価制度であるISO/IEC 27001:2005(JIS Q 27001:2006)(通称:ISMS)を認証取得しています。ISMSとは、適切な情報セキュリティマネジメントシステムが策定・運用されているかを第三者審査機関によって審査、承認される国際認証です。 ペイジェントでは安定したシステム稼働に加えて安心してご利用いただけるための高度な情報セキュリティレベルの維持と更なる向上に取り組みます。

ペイジェントは、加盟店様、購入者様により安心して決済をご利用いただくため、国際的なセキュリティ基準「PCI DSS」に完全準拠して、システム構築と業務運用を行っております。PCI DSS(Payment Card Industry Data Security Standard)とは、クレジットカード情報をはじめとした決済情報・取引情報の保護や安全な取引の実現を目的として、VISA、 MasterCard、JCBなどの国際決済カードブランド5社が共同で策定したセキュリティの国際業界基準です。またそれに加えて情報セキュリティマネジメントシステムの適合性評価制度であるISO/IEC 27001:2005(JIS Q 27001:2006)(通称:ISMS)を認証取得しています。ISMSとは、適切な情報セキュリティマネジメントシステムが策定・運用されているかを第三者審査機関によって審査、承認される国際認証です。 ペイジェントでは安定したシステム稼働に加えて安心してご利用いただけるための高度な情報セキュリティレベルの維持と更なる向上に取り組みます。

アクワイアラとイシュアについて、

アクワイアラとイシュアについて、

より詳しいクレジットカードの

仕組みを教えてください。

一言にクレジットカード会社といった時にアクワイアラーとイシュアーの2つの役割が存在します。

一言にクレジットカード会社といった時にアクワイアラーとイシュアーの2つの役割が存在します。

アクワイアラは加盟店の審査・管理を行います。例えばお店などでクレジットカード決済を導入したいとなった場合は国際ブランドから認証を受けたカード会社(アクワイアラ)に申請を行い審査を受けます。審査を通過するとお店ではクレジットカード決済が利用できるようになります。

イシュアはクレジットカードを利用したいという人の審査・管理を行います。様々なクレジットカードの種類から自身の希望するクレジットカードを選び審査を申し込みます。イシュアは国際ブランドの認証を受けた上で審査を行い審査の可否、限度額などの決定を行います。

実際にクレジットカード利用の流れとしてもまずお店でクレジットカードが利用された場合はその決済情報は加盟店からクレジットカードのブランドネットワークの中でアクワイアラを通してイシュアに申請がされイシュアの承認がされると結果がアクワイアラを通して加盟店に伝えられ、決済が行われるという流れになります。